Wie die Glücksspielbesteuerung den Glücksspielneuregulierungsstaatsvertrag („GlüStV 2021“) zum Scheitern bringen kann

Justus Haucap

Donnerstag, 06.01.2021

Am 1. Juli 2021 soll der Glücksspielneuregulierungsstaatsvertrag („GlüStV 2021“) in Kraft treten, nachdem sich die Bundesländer im letzten Jahr auf einen Entwurf geeinigt hatten. Dieser Entwurf des GlüStV 2021 baut zwar auf dem bisherigen Glücksspielstaatsvertrag auf, aber er lockert die bisherige strikte Verbotspolitik im Glücksspielwesen, die sich zum einen juristisch auf schwierigem Terrain befand, zum anderen aber vor allem im Zuge der Digitalisierung als nicht mehr zeitgemäß erwiesen hat. Bestimmte Online-Glücksspiele sollen daher nun unter strengen Regulierungsauflagen ermöglicht werden, wobei unterschieden werden soll zwischen:

-

- virtuellen Automatenspielen,

- Online-Poker und

- Online-Casinospielen (Roulette, Black Jack etc.).

Neben den Regeln des GlüStV 2021 wird auch die Besteuerung dieser Online-Glücksspiele ein zentraler Punkt des neuen Regelwerkes sein. Dabei wird die Ausgestaltung der Besteuerung einen entscheidenden Einfluss darauf haben, ob die Ziele des GlüStV 2021 erreicht werden können.

Nach § 1 Satz 1 Nr. 2 GlüStV 2021 soll „durch ein begrenztes, eine geeignete Alternative zum nicht erlaubten Glücksspiel darstellendes Glücksspielangebot [der] natürliche[n] Spieltrieb der Bevölkerung in geordnete und überwachte Bahnen [gelenkt] sowie der Entwicklung und Ausbreitung von unerlaubten Glücksspielen in Schwarzmärkten entgegen [gewirkt werden]“. Illegales Glücksspiel soll demnach also bekämpft und die Spielnachfrage hin zu legalen Glückspieltätigkeiten kanalisiert werden. Damit wird die Kanalisierung als eines der (nominell gleichrangigen) Ziele des GlüStV beibehalten und bestätigt. Die Lenkung des natürlichen Spieltriebs in geordnete und überwachte Bahnen mag zwar formell als gleichrangiges Ziel zu den anderen in § 1 GlüStV genannten Zielen (Suchtbekämpfung, Jugend- und Spielerschutz, Vermeidung von Spielmanipulation und Betrug, Sicherung der Integrität des sportlichen Wettbewerbs) gelten. Jedoch ist die Kanalisierung des Spiels in legale Bahnen eine Grundvoraussetzung für die Erfüllung aller weiteren Ziele des Glücksspielstaatsvertrages. Denn ohne Kanalisierung in die geordneten Bahnen des Glücksspielstaatsvertrages können dessen Maßnahmen zur Suchtprävention, zum Jugend- und Spielerschutz, zur Bekämpfung von Kriminalität sowie zur Vorbeugung von Gefahren für die Integrität sportlicher Wettbewerbe auch nichts bewirken.

Eine effektive Kanalisierung hin zu legalen Online-Glücksspielen muss durch eine funktionierende Besteuerung flankiert werden, welche Unterschiede der einzelnen Spielformen berücksichtigt und welche das legale Glücksspiel für Spieler nicht so unattraktiv macht, dass diese doch im nicht-legalen Markt spielen. Die deutsche Glücksspielbesteuerung kennt zwei verschiedene Modelle: die Besteuerung der Spieleinsätze und die Besteuerung des Bruttospielertrags. Bei der Besteuerung der Spieleinsätze wird der eingesetzte Betrag pro Spiel versteuert. Bei der Besteuerung des Bruttospielertrags wird hingegen nicht der Spieleinsatz besteuert, sondern der sog. Bruttospielertrag, der sich als Differenz aus sämtlichen Spieleinsätzen (inklusive etwaiger Teilnahmeentgelte) und der Auszahlungen an die Spieler ergibt. Bei der Besteuerung des Bruttospielertrags wird diese Differenz dann mit einem bestimmten Steuersatz belegt.

Eine Arbeitsgruppe einiger Landesfinanzministerien hat nun vorgeschlagen, nicht den Bruttospielertrag, sondern – im krassen Gegensatz zu fast allen anderen EU-Mitgliedsstaaten – den Spieleinsatz mit acht Prozent zu besteuern. Eine solche Besteuerung des Spieleinsatzes in Höhe von acht Prozent würde jedoch dazu führen, dass das legale Glücksspiel für Spieler in Deutschland unattraktiv wird: Faktisch gefährdet eine solche Spieleinsatzsteuer das Ziel der Kanalisierung des Glücksspiels in massiver Weise, weil eine Spieleinsatzsteuer von acht Prozent die möglichen Ausschüttungsquoten und somit die Attraktivität und Wettbewerbsfähigkeit des legalen Spiels so eklatant verschlechtert, dass viele Spieler lieber im nicht-legalen Markt spielen werden.

Dies lässt sich am Beispiel der virtuellen Automatenspiele verdeutlichen. Bei virtuellen Automatenspielen handelt es sich um eine Form des Glücksspiels, bei dem Spielautomaten online simuliert werden. Die Gewinnwahrscheinlichkeit wird dabei über die Auszahlungsquote an den Spieler, den sogenannten „RTP-Wert“, definiert, wobei RTP für „Return to Player“ steht. Im Durchschnitt liegt die Auszahlungsquote bei den virtuellen Automatenspielen derzeit bei etwa 96 Prozent, wie im Jahresreport 2018 der obersten Glücksspielaufsichtsbehörden in Hessen nachzulesen ist (vgl. dort Tz. 3.2). Dies bedeutet, dass Spieler im Durchschnitt 96 Prozent ihres Spieleinsatzes wieder zurückgewinnen. Vier Prozent des Einsatzes erhält das Casino im Durchschnitt. Die Steuerlast bei einer Spieleinsatzsteuer von acht Prozent liegt allerdings bei acht Euro. Das Online-Casino macht also – sofern sich nichts an den Auszahlungsquoten ändert – Verluste, da die Steuerlast die Einnahmen übersteigen. Eine Spieleinsatzsteuer von acht Prozent wirkt demnach wie eine Besteuerung des Bruttospielertrags von 200 Prozent (acht Euro Steuer auf vier Euro Bruttospielertrag). Unter einer derart hohen Steuerlast kann kein Online-Casino wettbewerbsfähig agieren und würde somit mittel- oder langfristig aus dem Markt ausscheiden.

Online-Glücksspielanbieter müssten daher die Auszahlungsquoten anpassen. Ausgehend von einer wettbewerblichen Auszahlungsquote von derzeit durchschnittlich 96 Prozent müsste das Online-Casino diese um weitere acht Prozent (die Höhe der Spieleinsatzsteuer) auf 88 Prozent reduzieren. Eine solche Spieleinsatzsteuer von acht Prozent würde dann wie eine Bruttospielertragssteuer von 66,67 Prozent (acht Euro Steuern von den dann einbehaltenen 12 Euro) wirken. Die Steuerlast ist selbst bei einer Reduzierung der Auszahlungsquote daher immer noch immens – vor allem im europäischen Quervergleich, wo die durchschnittliche Bruttospielertragssteuer bei 19 Prozent liegt.

Praktisch wird sich eine solche Absenkung der Auszahlungsquote von 96 auf 88 Prozent jedoch gar nicht umsetzen lassen. Der Spieler könnte nämlich auf dem Schwarzmarkt mit demselben Startbudget effektiv etwa dreimal so viel einsetzen bzw. effektiv dreimal so lange spielen wie auf dem regulierten Markt. Das Angebot an Online-Glückspielen ist dabei riesig und die Branche sehr wettbewerbsintensiv. So existieren allein für Spieler aus Deutschland knapp 1.500 Online-Casinos, ein großer Teil davon agiert hierbei im nicht-regulierten Bereich, vor allem aus dem asiatischen und karibischen Raum. Auch wird deutlich, dass auf einschlägigen Portalen mehr als der Hälfte dieser Anbieter eine mindestens gute Reputation bescheinigt wird, was Spielern ein Gefühl von Sicherheit und Zuverlässigkeit vermittelt. Diese Portale sind auch für deutsche Spieler leicht zu erreichen, sie bieten ähnlichen Content an, der auch in deutscher Sprache verfügbar ist, und locken Spieler mit attraktiven Boni. Zudem existieren explizite Vergleichsportale wie dies, dies oder dies, auf denen Spieler die Konditionen (insb. die Auszahlungsquoten) und Entgelte verschiedener Anbieter sehr leicht vergleichen können. Die in Europa lizenzierten Casinoseiten sind daher einem hohen Maß an Wettbewerb durch Casinoseiten aus dem nicht regulierten Bereich ausgesetzt.

Wissenschaftliche Studien und der europäische Vergleich zeigen, dass eine Spieleinsatzsteuer daher erhebliche negative Auswirkungen auf die Kanalisierungsquote hat. Von einer Austrocknung des illegalen Spielbetriebs kann somit keinesfalls ausgegangen werden. Im Gegenteil: Die geplante Steuer würde die legale Betätigung virtueller Automatenspiele senken und damit das Volumen des illegalen Glücksspiels erhöhen. Somit wäre eine Abwanderung der Spieler vom regulierten in den Schwarzmarkt praktisch vorprogrammiert. Das Kanalisierungsziel kann so nicht erreicht werden. Faktisch wirkt die Spieleinsatzsteuer damit nicht nur der Kanalisierung und den anderen Zielen des GlüStV, die von einer erfolgreichen Kanalisierung abhängen, sondern auch den fiskalischen Interessen strikt entgegen.

Die reduzierte Spieldauer konterkariert auch das Ziel des GlüStV 2021 in Bezug auf den Spielerschutz. Neben dem möglichen Gewinn ist für Spieler virtueller Automatenspiele die Spieldauer ein wichtiger Aspekt. Eine reduzierte Spieldauer als Folge einer Spieleinsatzsteuer wirkt sich auch dahingehend aus, dass der Spieler zusätzliche Einzahlungen tätigt, um auf seine erwartete bzw. gewünschte Spieldauer zu kommen.

Eine erfolgreiche Kanalisierung hin zu legalen Online-Glücksspielen lässt sich jedoch erreichen, wenn als Bemessungsgrundlage für die Besteuerung der Bruttospielertrag dient und nicht der Spieleinsatz. In Europa haben sich bisher sämtliche Staaten mit einer Online-Glücksspielregulierung für eine Besteuerung auf Grundlage des Bruttospielertrags entschieden. Frankreich ist – abgesehen von Sportwetten – das einzige europäische Land, das bei Online-Glücksspiel eine Besteuerung des Spieleinsatzes vornimmt, jedoch hier auch nur Online-Poker und auch nur mit einem Steuersatz von zwei Prozent, nicht aber acht – das wäre der vierfache Satz! Zugleich hat sich Frankreich, gerade aufgrund der dort schlechten Kanalisierungsquoten, unlängst für den Wechsel zur Besteuerung des Bruttospielertrags entschieden.

Neben der richtigen Bemessungsgrundlage bei der Glücksspielbesteuerung ist aber auch die Höhe des angewendeten Steuersatzes entscheidend. Im europäischen Durchschnitt liegt dieser bei etwa 19 Prozent. Mehrere Studien haben sich inzwischen mit der Thematik befasst, wie hoch eine solche Steuer ausfallen kann, ohne das übergeordnete Ziel der Kanalisierung zu tangieren. Dabei kommen die Studien überwiegend zu dem Ergebnis, dass eine effektive Kanalisierung und zugleich ein hohes Steueraufkommen bei einer Besteuerung des Bruttospielertags von 15-20 Prozent erreicht werden kann.

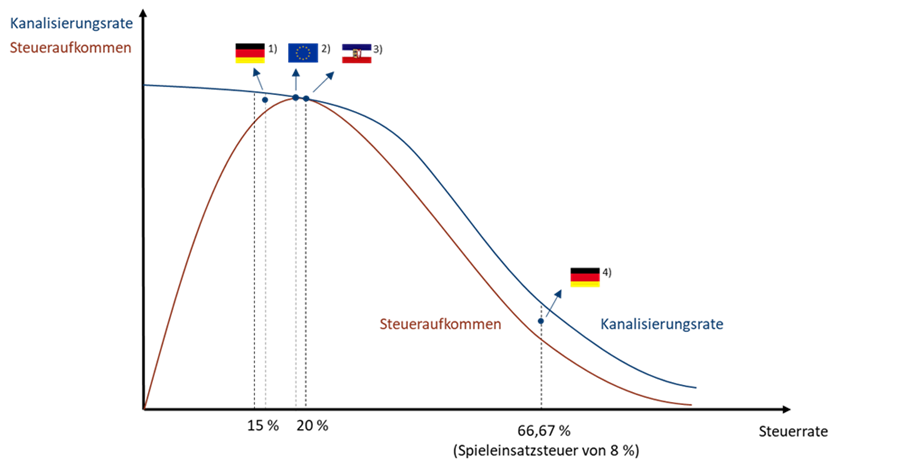

Auswirkungen der Steuerrate auf die Kanalisierungsquote und das Steueraufkommen

1) Derzeitige Besteuerung: Umsatzsteuer auf Online-Glücksspiele i.H.v. 19 Prozent auf Bruttospielertrag ohne Umsatzsteuer = 15,97 Prozent auf Bruttospielertrag.

2) Durchschnittlicher Glücksspielsteuersatz auf Online-Casinos in der EU = 19 Prozent auf Bruttospielertrag.

3) Glücksspielsteuersatz auf Online-Casinos in Schleswig-Holstein = 20 Prozent auf Bruttospielertrag.

4) Vorschlag der Länderarbeitsgruppe: Glücksspielsteuer auf virtuelle Automatenspiele in Deutschland = 66,67 Prozent auf Bruttospielertrag (nach unterstellter Reduzierung der Ausschüttungsquote um die geplante Einsatzsteuer).

Quelle: DICE Consult, in Anlehnung an Copenhagen Economics (2016, S. 4).

Die Abbildung illustriert den Zusammenhang zwischen Kanalisierungsrate und Steuerrate. Die bisherige Besteuerung des Online-Glücksspiels mittels der Umsatzsteuer von ca. 16 Prozent[1] liegt innerhalb des optimalen Besteuerungsintervalls von 15 bis 20 Prozent. Gleiches gilt für den europäischen Durchschnitt von 19 Prozent. Eine Spieleinsatzsteuer hätte bei einer Reduktion des RTP-Werts von 96 auf 88 Prozent die Wirkung einer Bruttospielertragssteuer von 66,67 Prozent. Damit liegt sie sehr deutlich über der optimalen Bruttospielertragssteuer von 15 bis 20 Prozent.

Fazit

Bei einer Besteuerung des Spieleinsatzes mit acht Prozent kann das Kanalisierungsziel nicht erreicht werden. Dies hat dann auch zur Folge, dass nicht das maximale Steueraufkommen erzielt wird. Somit wirkt eine Spieleinsatzsteuer nicht nur dem Kanalisierungsziel, sondern auch den fiskalischen Interessen gänzlich entgegen. Auch die weiteren Ziele des GlüStV 2021, wie der Jugend- und Spielerschutz, können ohne eine erfolgreiche Kanalisierung nicht erreicht werden. Aufgrund internationaler Erfahrungen ist davon auszugehen, dass die Kanalisierungsquote bei einer achtprozentigen Spieleinsatzsteuer deutlich unter 50 Prozent fallen würde. Der GlüStV 2021 würde somit unter einer achtprozentigen Besteuerung des Spieleinsatzes gänzlich scheitern.

Der vorliegende Beitrag basiert auf einem Gutachten im Auftrag des Deutschen Sportwettenverbands (DSWV) und des Deutschen Online Casinoverbands (DOCV), welches hier abgerufen werden kann:

[1] Die Besteuerung erfolgt derzeit auf Basis der Umsatzsteuer von 19 Prozent Die Bemessungsgrundlage ist dabei allerdings der Umsatz abzüglich der Umsatzsteuer. Dies wird an folgendem Beispiel erläutert: Von insgesamt eingenommenen 100 Euro beträgt die Umsatzsteuer 15,97 Euro. Dies ergibt sich aus 100 - 100/1,19. Die Bemessungsgrundlage zur Besteuerung des Online-Glücksspiels liegt damit bei 100 – 15,97 = 84,03 Euro. Auf diesen Betrag werden die 19 Prozent angewendet. Bezüglich des Gesamtumsatzes von 100 Euro entspricht dies einem effektiven Steuersatz von ca. 16 Prozent.